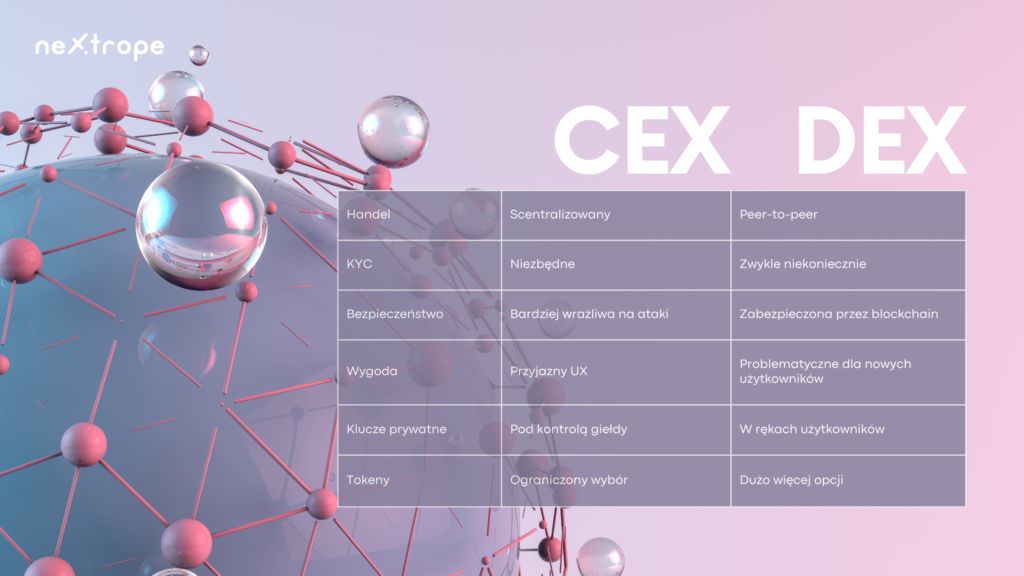

Zdecentralizowana giełda (DEX) to znacznie więcej niż tylko kolejny trend w świecie DeFi. Bezpośrednie transakcje między stronami, brak konieczności logowania - to tylko część jej przewagi nad scentralizowanymi giełdami.

Co znadziesz w artykule:

- Jak działają zdecentralizowane giełdy?

- Różnice pomiędzy giełdą zdecentraliowaną a scentraliozwaną (DEX vs CEX)

- Plusy i minusy zdecentralizowanych giełd

- Dlaczego DEX jest tak istotne dla zdecentralizowanych finansów?

Definicja:

Zdecentralizowana giełda, znana również jako DEX, to platforma, na której użytkownicy mogą kupować i sprzedawać kryptowaluty bez pośredników.

Zasadniczo każdą giełdę działającą na zasadzie peer-to-peer można by nazwać zdecentralizowaną. Jednak w tym artykule skupimy się na tych, których backend operty jest na Blockchainie.

Dzięki zastosowaniu technologii Blockchain żaden pośrednik nie przejmuje kontroli nad zasobami użytkowników, a bezpieczeństwo transakcji zagwarantowane jest przez protokół smart contracts.

Aby w pełni zrozumieć fenomen DEX, warto najpierw przyjrzeć się działaniu jej scentralizowanego odpowiednika.

Jak działa scentralizowana giełda (CEX)?

Scentralizowane giełdy, na przykład Coinbase czy Binance, to platformy, na których użytkownicy mogą handlować aktywami cyfrowymi - kryptowalutami.

Aby uzyskać do nich dostęp, inwestorzy muszą obowiązkowo dokonać rejestracji, podając dane bankowe i identyfikując swoją tożsamość. Związane jest to z praktykami KYC i AML, które wymagane są prawnie od każdej scentralizowanej giełdy.

Ponieważ takie dane są wrażliwe, pewne dylematy związane z bezpieczeństwem pojawia się jeszcze przed rozpoczęciem handlu.

Kupowanie kryptowalut na scentralizowanej giełdzie

Cena każdej kryptowaluty na CEX oparta jest na „księdze zamówień” składającej się ze zleceń kupna i sprzedaży.

Handel na scentralizowanych giełdach dla klienta jest niezwykle prosty. Wystarczy wybrać aktywa i potwierdzić transakcję. Następnie giełda pokaże nowonabyte środki na koncie użytkownika. Ten może je póżniej wymienić na inne zasoby cyfrowe.

Jednak w praktyce użytkownicy nie przechowują na giełdach swoich kryptowalut. Giełda działa tutaj jako powiernik ich środków. Co więcej, transakcje nie zapisywane są na Blockchainie. Wszystko zachodzi tylko i wyłącznie w bazie danych giełdy.

Wady scentralizowania

Z technicznego punktu widzenia, kiedy użytkownik wpłaca środki na scentralizowaną giełdę, zrzeka sie kontroli nad nimi.

Giełda umieszcza jego środki w kontrolowanych przez nią portfelach. Ponadto staje sie właścicielem kluczy prywatnych. Dlatego, gdy użytkownik chce wypłacić środki, giełda musi potwierdzić transakcję w jego imieniu.

Bezpieczeństwo

Korzystanie z CEX niesie ze sobą liczne pytania dotyczace bezpieczeństwa. Po pierwsze, giełdy mogą ograniczać dostęp użytkowników do ich aktywów, a nawet zablokować możliwość handlu nimi. Po drugie, ryzyko ataku hakerskiego zawsze jest obecne. Giełdy bardzo ciężko pracują, aby tego uniknąć, ale jak pokazuje przykład Mt.Gox, CEX nadal pozostają podatne na ataki.

Zalety scentralizowanych giełd

Generalnie ten rodzaj wymiany kryptowalut jest łatwiejszy i wygodniejszy w obsłudze niż giełdy zdecentralizowane. W szczególności dla osób nowych w świecie kryptowalut.

Co więcej, handel jest często szybszy niż na DEX, ponieważ cały proces nie odbywa się na Blockchainie. Dodatkowo opłaty transakcyjne co do zasady są równiez niższe.

Jak działa zdecentralizowana giełda?

Pod wieloma względami zdecentralizowane giełdy są niezwykle podobne do tych scentralizowanych. Jednak różnice między nimi są zasadnicze.

Przede wszystkim, na zdecentralizowanych giełdach handel opiera się na blockchainie. Wymiana między użytkownikami odbywa się przy wykorzystaniu inteligentnych kontraktów (smart contracts). Dzięki czemu podczas całego procesu giełda ani na moment nie przejmuje kontroli nad aktywami użytkowników.

Giełdy cross-chain stanowią bardzo obiecująca nowość na rynku DEX. Jednak póki co większość popularnych zdecentralizowanych giełd działa tylko na jednym blockchainie – najczęściej Ethereum lub Binance Smart Chain.

W użyciu są trzy modele, w jakich zdecentralizowane giełdy prowadzą handel:

- Księga zamówień on-chain

- Księga zamówień off-chain

- Zautomatyzowany animator rynku (AMM)

Księga zamówień on-chain

Istnieją zdecentralizowane giełdy, w których każda transakcja jest zapisywana w łańcuchu bloków. Oznacza to, że każde zamówienie, a także anulowanie lub zmiana, są obsługiwane są “na łańcuchu” - on chain.

Bez wątpienia jest to decentralizacjia w najczystszej postaci. Na żadnym etapie handlu nie ma absolutnie żadnej strony trzeciej. Wszystko jest niezwykle przejrzyste. Niestety, ma to też swoje istotne wady.

Księga zamówień on-chain jest znacznie mniej praktyczna niż dwia pozostałe modele. Po pierwsze, ponieważ każdy węzeł na blockchainie rejestruje zamówienie, złożenie go wymaga uiszczenia opłaty gas. Ponadto użytkownicy muszą poczekać, aż górnik doda niezbędne dane do łańcucha. Przekłada się to na wysokie koszty i słabą płynność.

Front running

Front running odnosi się do sytuacji, w której osoba poufna uzyskuję informacje o oczekującej transakcji i wykorzystuje tę wiedzę do złożenia zamówienia przed zakończeniem transakcji. Ponieważ korzysta przy tym z informacji, która nie jest ogólnodostępna, proceder ten jest nielegalny. Zdaniem niektórych obserwatorów front running jest poważnym zagrożeniem na ksiąg on-chain.

Oczywiście w ich przypadku nie może mieć miejsca w tradycyjnej formie, ponieważ wszystkie dane zapisywane są na blockchainie. Jednak górnik może zaobserwować transakcje przed dodaniem jej do łancucha i wprowadzić swoje zamówienie przed nią.

Księga zamówień off-chain

Księgi zamówień poza łańcuchem są nieco bardziej scentralizowane niż ich on-chain’owe odpowiedniki. Są przy tym jednak znacznie bardziej praktyczne. W tym modelu zamówienia są realizowane gdzie indziej i tylko finalna transakcja osadzana jest na blockchainie. Co więcej, użytkownicy nadal mogą korzystać z portfeli pozbawionych kontroli giełdy.

Ponieważ zamówienia nie są przechowywane w łańcuchu, takie podejście jest szybsze i mniej kosztowne. Ponadto pomaga osiągnąć lepszą płynność transakcji. Może jednak napotykać pewne problemy z bezpieczeństwem typowe dla CEX.

Automatyczny animator rynku (AMM)

W zestawieniu z dwoma poprzednimi rozwiazaniami, Automatyczny animator rynku ma kilka fundamentalych zalet.

W modelu księgi zamówień, jeśli chcesz wymienić, dla przykładu, Bitcoin na Ether, musisz znaleźć kogos kto posiada Ether i chce sprzedać go za Bitcoiny. Co więcej, musi być chetny do handlu po uzgodnionej cenie. O ile w przypadku popularnych aktywów nie rodzi to wiekszych problemów, tak w przypadku bardziej alternatywnych tokenów znalezienie takiej pary bywa trudne.

AMM znosi konieczność występowania par transakcyjnych, a do wyceny aktywów zaprzęga specjalnie zaprojektowane algorytmy. Bazując na wcześniejszym przykładzie: dzięki Automative Market Maker możesz kupić Etherem niezależnie od tego, czy jest ktoś, kto chce go za Bitcoin.

Aby to osiągnąć, AMM zazwyczaj wykorzystują pule płynności (liquidity pools). Jeszcze wrócimy do ich tematu w kolejnym artykule.

Zdecentralizowana giełda - zalety

Mniejsze ryzyko

Zdecentralizowana giełda kryptowalut nie przechowuje aktywów swoich klientów. Ponieważ te trzymane w prywatnych portfelach, do których klucze znajdują się w rękach użytkowników, środki są bezpieczne przed włamaniami.

Brak KYC

Większość DEX-ów nie musi przestrzegać wymagań KYC i AML, ponieważ nie pośredniczą w transakcjach między stronami. Dlatego zbudowanie DEX często jest prostsze niż CEX.

Więcej opcji

Na platformie DEX możliwe są transakcje tokenami, które często nie są notowane na CEX.

Zdecentralizowana giełda - wady

Wolumen obrotu

Wolumen obrotu na CEX jest nadal znacznie wyższy niż na DEX. Zdecentraliozwane giełdy cechuje również niższa płynność.

Wyższe opłaty

Nie jest to absolutną normą, ale jeśli chodzi o opłaty, CEX zwykle oferują lepsze ceny.

Wygoda

Korzystanie ze zdecentralizowanej giełdy jest bardziej skąplikowane, niż w przypadku tych scentralizowanych. DEXy są szczególnie nieprzyjazne są dla użytkowników nowych w świecie kryptowalut.

Podsumowanie

Zdecentralizowane giełdy można uznać za jeden z kluczowych elementów obecnego boomu DeFi. To właśnie dlatego umieściliśmy je wśród najważniejszych trendów DeFi. Do tej pory wszystko zdaje się wskazywać, że mieliśmy rację. Wystarczy spojrzeć na niezwykle dynamiczne tempo rozwoju projektów takich jak Uniswap czy PancakeSwap. Rok 2021 zdecydowanie należy do DEX-ów.

Jednak zdecentraliozwane giełdy nadal pozostaja stosunkowo nową gałęzią w świecie kryptowalut. Dlatego wciąż istnieje duża przestrzeń na innowacje i ulepszenia. Z tego względu coraz więcej inwestorów dostrzega szansę w budowie własnej zdecentraliowanej giełdy. Przy dużej szybkości rozwoju technologii blockchain i rosnącej popularności alternatywnych aktywów kryptograficznych okoliczności są więcej niż obiecujące.

pl

pl  en

en