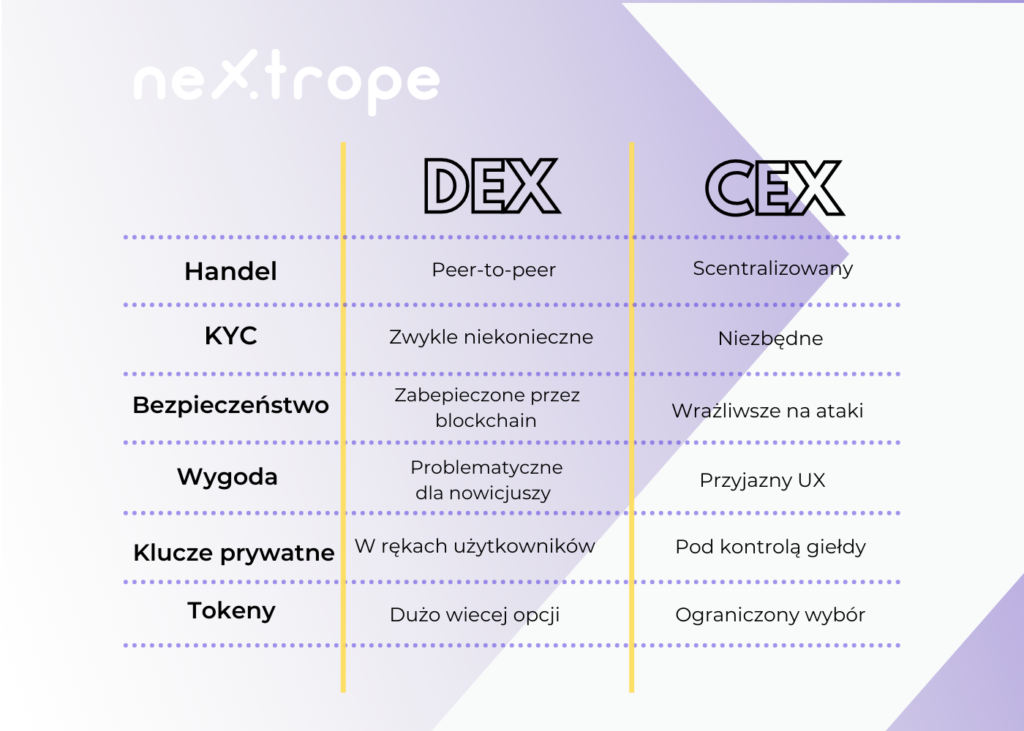

Jakie są różnice między CEX vs DEX? Która zdaniem ekspertów najlepiej odpowiada Twoim potrzebom i założeniom biznesowym? Bazując na naszym doświadczeniu spróbowaliśmy podsumować wszystko co powinieneś wiedzieć, zanim podejmiesz tę kluczową decyzję.

W artykule znajdziesz:

- Różne rodzaje giełd kryptowalut.

- Czym jest scentralizowana giełda?

- Plusy i minusy scentralizowanych giełd

- Jak działa zdecentralizowana giełda?

- Pule płynności i automatyczny animator rynku.

- Plusy i minusy zdecentralizowanych giełd.

Giełdy kryptowalut

Giełdy stanowią centralny element obrotu kryptowalutami - jednego z najważniejszych trendów finansowych tego stulecia. Z tego względu coraz większe zainteresowanie inwestorów uruchomieniem własnej giełdy nie powinno dziwić. Podstawową decyzją, jaką należy podjąć na samym początku, jest wybór modelu handlu kryptowalutami, który najlepiej wpasowuje się w nasze założenia.

Scentralizowane giełdy

Najprawpodobnie zdecydowaną większość wśród znanych Ci giełd kryptowalut stanowią giełdy scentralizowana. Coinbase, Binance, BKEX lub Upbit – to tylko część wysoce rozpoznawalnych przykładów. To właśnie one dzięki wyższej płynności i niższym opłatom transakcyjnym przez długi czas pozostawały pierwszym wyborem traderów.

Czasy się zmieniły i zdecentralizowani gracze tacy jak Uniswap czy Sushi Swap zyskują coraz większe znaczeniu na rynku kryptowalut. Jednak w wielu przypadkach scentralizowane giełdy nadal pozostają najodpowiedniejszym rozwiązaniem. Na czym opiera sie ich działanie?

Co oznacza centralizacja giełdy?

Centralizacja giełdy odnosi się do udziału scentralizowanego pośrednika w każdej transakcji, jaka się na niej odbywa. Taka giełda posiada swoją księgę zamówień, w której każde zamówienie jest rejestrowane i zatwierdzane. Wszystkie dane są przechowywane i wymieniane między serwerami wymiany. Dodatkowo transakcje i informacje o użytkownikach przechodzą przez scentralizowany proces bezpieczeństwa.

Aby uzyskać dostęp do giełdy, użytkownicy najpierw muszą przejść proces rejestracji, podając swoje dane bankowe i osobowe. Jest to część praktyk KYC i AML, które mają na celu zapobieganie praniu pieniędzy i muszą być przestrzegane przez każdą scentralizowaną giełdę.

Kupowanie kryptowalut na scentralizowanej giełdzie

Z perpektywy użytkownika handel na scentralizowanych giełdach na ogół wydaje się być prosty. Wystarczy wybrać monety i potwierdzić transakcję. Następnie giełda pokaże na koncie nowonabyte środki. Cena każdej monety na stronie oparta jest na księdze zamówień.

Jednak użytkownicy tak naprawdę nie trzymają swoich środków - giełda działa tutaj jako ich powiernik. W odróżnieniu od zdecentralizowanych giełd, transakcje nie odbywają się na Blockchainie. Zamiast tego mają miejsce jedynie w bazie danych giełdy.

Zalety scentralizowanych giełd

Przyjazny UX

Handel na scentralizowanej giełdzie dla użytkownika jest zdecydowanie prostszy, niż na jej zdecentralizowanym odpowiedniku. W szczególności odnosi się to do nowicjuszy.

Wysoka płynność

Ponieważ cały proces wymiany nie odbywa się na Blockchainie, węzły sieciowe nie muszą być aktualizowane w czasie rzeczywistym, w związku z czym szybkość handlu jest zwykle znacznie wyższa niż na DEX.

Niższe opłaty transakcyjne

Opłaty transakcyjne na CEX są stałe i zazwyczaj niższe niż na zdecentralizowanych giełdach.

Wymiana za waluty fiducjarne

W przeciwieństwie do DEX, scentralizowane giełdy pozwalają użytkownikom kupować kryptowaluty za waluty fiducjarne.

Wady scentralizowanych giełd

Więcej regulacji prawnych

Scentralizowane giełdy muszą podporządkować się zdecydowanie większej liczbie wymogów prawnych niż te zdecentralizowane. Przykład tego stanowią procedury KYC i AML.

Scentralizowany podmiot pośredniczący

Z technicznego punktu widzenia, kiedy wpłacasz środki na scentralizowaną giełdę, tracisz nad nią kontrolę.

Giełda umieszcza Twoje środki w kontrolowanych przez nią portfelach. To właśnie ona, a nie użytkownicy, posiada do nich klucze prywatne. Dlatego, jeśli chcesz wypłacić pieniądze, giełda musi potwierdzić transakcję w Twoim imieniu.

Związane z tym ryzyko utraty kontroli nad własnymi aktywami dla wielu traderów stanowi ważny powód ku migracji do zdecentralizowanych giełd.

Ryzyko wycieku prywatnych danych użytkownika

Ze względu na procedury KYC użytkownicy dostarczają zdecentralziowanym giełdą obszerny zestaw danych personalnych. Ponieważ takie informacje są wrażliwe, dylematy związane z bezpieczeństwem pojawiają się jeszcze przed rozpoczęciem handlu. W wielu przypadkach prowadzi to do problemów związanych z brakiem zaufania ze strony użytkowników, zwłaszcza gdy mówimy o mniejszych i mniej znanych giełdach.

Zdecentralizowana giełda

Pod wieloma względami zdecentralizowane giełdy są niezwykle podobne do tych scentralizowanych. Jednak oczywista różnica wynika z braku pośrednika w procesie wymiany. Przede wszystkim zdecentralizowane giełdy opierają się na Blockchainie (najczęściej Ethereum lub Binance Smart Chain), a handel między użytkownikami obsługiwany jest z pomocą inteligentnych kontraktów. W rezultacie giełda w żadnym momencie nie przejmuje kontroli nad aktywami swoich użytkowników.

Jak zdecentralizowana giełda obsługuje handel?

Księga zamówień w łańcuchu

Istnieją zdecentralizowane giełdy, w których każda transakcja jest zapisywana w łańcuchu bloków. Oznacza to, że każde zamówienie, a także anulowanie lub zmiana, są obsługiwane są “na łańcuchu” - on chain.

Bez wątpienia jest to decentralizacjia w najczystszej postaci. Na każdym etapie handlu nie ma absolutnie żadnej strony trzeciej. Wszystko jest niezwykle przejrzyste. Niestety, ma to też swoje istotne wady.

Księga zamówień on-chain jest znacznie mniej praktyczna niż dwia pozostałe modele. Po pierwsze, ponieważ każdy węzeł na blockchainie rejestruje zamówienie, złożenie go wymaga uiszczenia opłaty gas. Ponadto użytkownicy muszą poczekać, aż górnik doda niezbędne dane do łańcucha. Przekłada się to na wysokie koszty i słabą płynność.

Księga zamówień off-chain

Księgi zamówień off-chain są nieco bardziej scentralizowane niż ich on-chain’owe odpowiedniki. Są przy tym jednak znacznie bardziej praktyczne. W tym modelu zamówienia są realizowane gdzie indziej i tylko finalna transakcja osadzana jest na Blockchainie. Co więcej, użytkownicy nadal mogą korzystać z portfeli pozbawionych kontroli giełdy.

Ponieważ zamówienia nie są przechowywane w łańcuchu, takie podejście jest szybsze i mniej kosztowne. Ponadto pomaga osiągnąć lepszą płynność transakcji. Może jednak napotykać pewne problemy z bezpieczeństwem typowe dla CEX.

Pary handlowe

Skorzystamy z przykładu Etheru i Bitcoina, aby wyjaśnić, jak działają pary handlowe w modelu księgi zleceń. Jeśli użytkownicy chcą wymienić swoje ETH na BTC, muszą znaleźć innego tradera, który będzie chciał sprzedać BTC na ETH. Ponadto muszą zgodzić się na tę samą cenę.

Podczas gdy w przypadku popularnych kryptowalut i tokenów znalezienie pary handlowej nie powinno stanowić problemu, sytuacja komplikuję się przy nieco bardziej alternatywnych aktywach.

Istotna różnica między księgami zleceń a automatycznymi animatorami rynku (AMM) polega na tym, że to drugie nie wymaga istnienia par handlowych.

Automatyczny Animator Rynku AMM

Automated Market Maker (AMM) to zdecentralizowany protokół wymiany, który wykorzystuje inteligentne kontrakty w celu ustalenia ceny tokenów i zapewnienia płynności. W modelu AMM aktywa są wyceniane zgodnie z algorytmem wyceny i formułą matematyczną, a nie z księgą zamówień.

Zasadniczo są to autonomiczne maszyny handlowe, które zastępują tradycyjne księgi zamówień pulami płynności zarządzanymi przez algorytmy. Według wielu to właśnie rozwój AMM umożliwił masowy zastosowanie zdecentralizowanych giełd.

Zalety zdecentralizowanych giełd

Brak KYC

Większość DEX-ów nie musi przestrzegać wymogów KYC i AML, ponieważ w żadnym momencie nie pośredniczą w transakcjach między stronami. Dlatego od strony formalnej często łatwiej jest zbudować własny DEX niż CEX.

Brak zaangażowanych stron trzecich

Podstawową ideą zdecentralizowanego handlu jest usuwanie dostawców zewnętrznych. Wszystkie transakcje odbywają się w modelu peer-to-peer lub peer-to-contract.

Pełna kontrola nad swoimi aktywami

Zdecentralizowana giełda nie przechowuje aktywów ani kluczy prywatnych użytkownika. Dlatego fundusze są pozostają pod jego kontrolą na każdym etapie handlu.

Bardziej zdywersyfikowane oferta

Na platformie DEX możliwe są transakcje tokenami, które nie są notowane na giełdach CEX.

Wady zdecentralizowanych giełd

Wolumen obrotu

Wolumen obrotu na CEX jest nadal znacznie wyższy niż na DEX. Niższa jest również płynność.

Wyższe opłaty

Nie jest to absolutny standard, ale jeśli chodzi o opłaty transakcyjne, CEX często oferują lepsze ceny.

Wygoda

Dla użytkownika zdecentralizowana giełdy są zwykle trudniejsze w obsłudze. Może to odtraszyć od naszej platformy nowicjuszy i mniej doświaczonych traderów.

Rozwój CEX vs DEX

Branża kryptowalut rozwija się z ogromną prędkością, ciągle przynosząc nowe możliwości. Liczba osób zainteresowanych inwestycjami kryptograficznymi rośnie każdego dnia. W związku z tym rośnie również giełd, zarówno zdecentralizowanych, jak i scentralizowanych. Warto o tym pamiętać, myśląc o zbudowaniu własnej giełdy kryptowalut.

Uruchomienie giełdy kryptograficznej wymaga nie tylko doświadczenia programistów Blockchain, ale także solidnej strategii biznesowej oraz zrozumienia swojej grupy docelowej. Dlatego wybór partnera technologicznego z wcześniejszym doświadczeniem zarówno w programowaniu rozwiązań Blockchain, jak i doradztwie biznesowym w dziedzinie kryptowalut wydaje się być optymalnym rozwiązaniem.

Chcesz zdobyć więcej wiedzy z pierwszej ręki na temat budowania giełd kryptowalut? Nie wahaj się zapytać naszych specjalistów, którzy z przyjemnością odpowiedzą na Twoje pytania.

pl

pl  en

en